| 最高 | -- | 最低 | -- |

| 开市价 | -- | 前收市价 | -- |

| 成交金额 | -- | 成交股数 | -- |

| 全日波幅 | -- | 每手股数 | -- |

| 一手本金 | -- |

敏实集团 (425.HK) - 国际业务继续领跑,新业务保持成长动能

| 投资建议 | 买入 |

| 建议时股价 | $14.260 |

| 目标价 | $22.650 |

公司简介

敏实集团是全球知名的从事汽车内外饰、车身结构件供应商,核心产品的国内市场占有率超过30%,基於多种新材料以及表面处理技术,近年来公司发展出铝动力电池盒、智慧前脸等有竞争力的电动化、智慧化终端产品。公司在中国、美国、墨西哥、泰国、德国、塞尔维亚等多个国家设有70多家工厂。

投资概要

24年上半年多赚两成,毛利率改善

2024上半年敏实集团实现总收入110.9亿元(人民币,下同),同比增长13.78%,环比增1.85%。实现归母净利润10.68亿元,同比增长20.4%,环比增6%,主要归功於营业额增长带来的规模效应、电池盒产品线产能利用率的持续提升以及各产品线力推降本增效措施使得毛利较2023年同期增长,使公司总体上保持了较好的盈利水准。

期内毛利率约28.5%,同比提升2.2个百分点,主要受塑件和电池盒业务的分部毛利率分别攀升2.0和2.7个百分点所带动。其中,电池盒业务的分部毛利率达到20.6%,离25%的目标更接进了一步。

公司的销售费用/管理费用/研发费用率分别同比提高了1.1/0.3/0.1个百分点,至4.8%/6.7%/6.4%,主要由於红海事件导致的运输成本上涨,国际业务量增加带来的开支增长,以及持续对创新产品及新材料技术进行研发投入等原因所致。不过毛利率的上升抵消了费用率增加,最终净利润率同比提高了0.47个百分点至9.63%。

国际业务继续领跑,电池盒业务保持成长动能

公司持续优化全球工厂的运营效能,在全球各运营区域打造「枢纽式」中心工厂,围绕枢纽工厂辐射卫星工厂,实现全球产能联动,持续提升各个产品线之间协同运营效率;各区域中,中国的营业额为约45.26亿元,同比增加约7.5%,主要得益於电池盒和中系品牌业务的提升;国际营业额为约65.6亿元,同比增加约18.6%,占总营业额比重由2023年上半年的56.8%增加至59.2%,主要得益於电池盒业务的快速增长及北美与亚太地区传统产品业务的提升。

期内,电池盒、车身底盘结构件和智能外饰件等产品营业额继续保持快速增长,同时传统产品实现稳健成长。按产品线来看,四大业务分部金属及饰条、塑件、铝件及电池盒的营收分别为25.42 /28.43/23.72/23.91亿元,分别同比+1.2%/+14.3%/ +14.04%/+32.7%;分部利润率分别为26.6%/24.1%/35%/20.6%,同比变动+0.3/+2.0/-0.9%/+2.7ppts。随着欧洲数条产线持续快速上量,电池盒的毛利率预计将继续受益於规模化效应。

跟随市场变动,公司重点关注中系品牌、造车新势力的业务拓展,同时着力争取欧系与日韩系主机厂在国际市场的新业务订单,并稳步取得成效。中系品牌营业额份额由23年上半年的12.4%提升2.3个百分点,至期内的14.7%,欧系品牌份额则上升2.2个百分点至41.7%。

自由现金流转正,回购+恢复分红体现管理层信心

今年上半年资本开支同比下降了45.7%至10.93亿元,全年指引不超过25亿元。经过数年的投建新业务产能(尤其是海外工厂的布局)後,公司已基本度过了高投入阶段,未来预计以设备更新和柔性化改造投入为主。公司现金流情况亦好转,自由现金流由负(-4.17亿)转正(+6.37亿),预计年底有望恢复暂停一年的派息。同时公司公告拟使用不超过5亿港币的资金进行股份回购,传递了管理层对公司未来发展持有信心。

上半年新承接订单年化营业额为63亿,在手订单2360亿元,同比增加了310亿元。公司对包括电池盒、车身底盘结构件、智能集成外饰件、储氢系统、储充一体机等在内的创新产品及新材料技术持续进行研发投入,并收获了多个新业务订单的突破,加之已展开布局的电芯结构件等新产品赛道的培育,这些都将驱动公司中长期可持续发展。

估值与投资建议

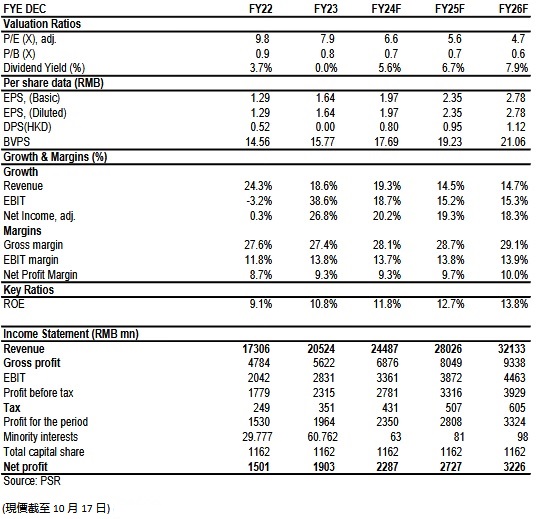

由於去年业绩略低於预期,我们轻微下调公司2024/2025年每股盈利预估至1.97/2.35(原为2.17/2.53)元人民币,幷引入2026年盈利预测2.78元,调整公司目标价至22.65港元,对应24/25/26年PE/PB分别为10.5/8.8/7.4和1.2/1.1/1.0倍,给予买入评级。(现价截至10月17日)

财务数据